APY fino al 9%, 20 tipi di stablecoin con rendimento

L'APY della maggior parte delle stablecoin con rendimento è compreso tra il 2% e il 5%.

Mindthechart Aria AI

| Stablecoin | APY | Rischio Stimato | Strategia | Lockup |

|---|---|---|---|---|

| Ethena Labs (sUSDe) | 5% | Medio | Delta-neutral su ETH + funding rate | No lockup |

| YieldFi (yUSD) | 11,34% | Alto | Strategie delta-neutral + DeFi | No lockup |

| Ondo Finance (USDY) | 4,25% | Basso | Buoni del Tesoro USA | 1 mese |

| Level (lvlUSD) | 9,28% | Alto | Prestiti DeFi (Aave, Morpho) | No lockup |

| Angle (stUSD) | 6,38% | Medio | Prestiti DeFi + Treasury + trading tokenizzato | No lockup |

| Paxos (USDL) | 5% | Basso | Treasury USA in quadro regolamentato | Nessuno |

| Spark (sDAI) | 3,25% | Basso | DAI Savings Rate (MakerDAO) | No lockup |

| Frax Finance (sfrxUSD) | ~5% | Medio | Strategie BYS su frxUSD | No lockup |

| Mountain Protocol (USDM) | 3,8% | Basso | Treasury USA (solo per non-US) | Riconciliazione giornaliera |

| BlackRock (BUIDL) | ~5% | Basso | Fondo del mercato monetario | Mensile |

Se gli utenti vogliono massimizzare i profitti, possono massimizzare il valore delle stablecoin tramite stablecoin basate sul rendimento.

Le stablecoin generatrici di rendimento sono asset che generano reddito attraverso attività DeFi, strategie derivate o investimenti RWA. Attualmente, questa categoria di stablecoin rappresenta il 6% della capitalizzazione di mercato delle stablecoin pari a 240 miliardi di dollari. Con l'aumento della domanda, JPMorgan ritiene che una quota del 50% non sia fuori portata.

Le stablecoin Yield vengono coniate depositando garanzie nel protocollo. I fondi depositati vengono investiti in strategie di rendimento e i rendimenti sono ripartiti tra i detentori. È come una banca tradizionale che presta fondi depositati e condivide gli interessi con i depositanti, solo che gli interessi sulle stablecoin sono più alti.

Questo articolo si propone di esaminare 20 stablecoin in grado di generare reddito.

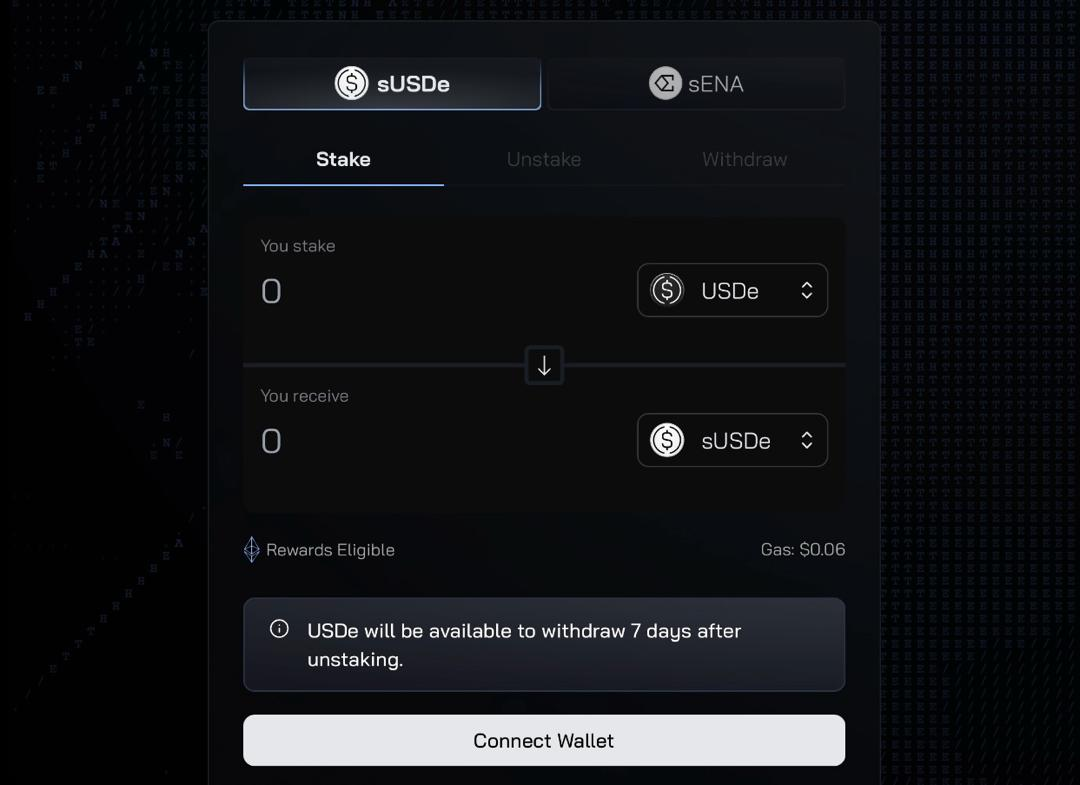

1.Ethena Labs (USDe/sUSDe)

Ethena mantiene il valore della sua stablecoin e genera rendimento attraverso una copertura delta-neutrale.

L'USDe viene creato depositando ETH (stETH) impegnati nel protocollo Ethena. La posizione ETH viene quindi coperta tramite vendita allo scoperto.

Oltre al reddito derivante da stETH (attualmente un tasso di interesse annuo del 2,76%), anche il tasso di finanziamento positivo per le vendite allo scoperto genererà reddito, ed Ethena distribuirà tale reddito agli utenti che promettono USDe in cambio di sUSDe (tasso di interesse annuo del 5%).

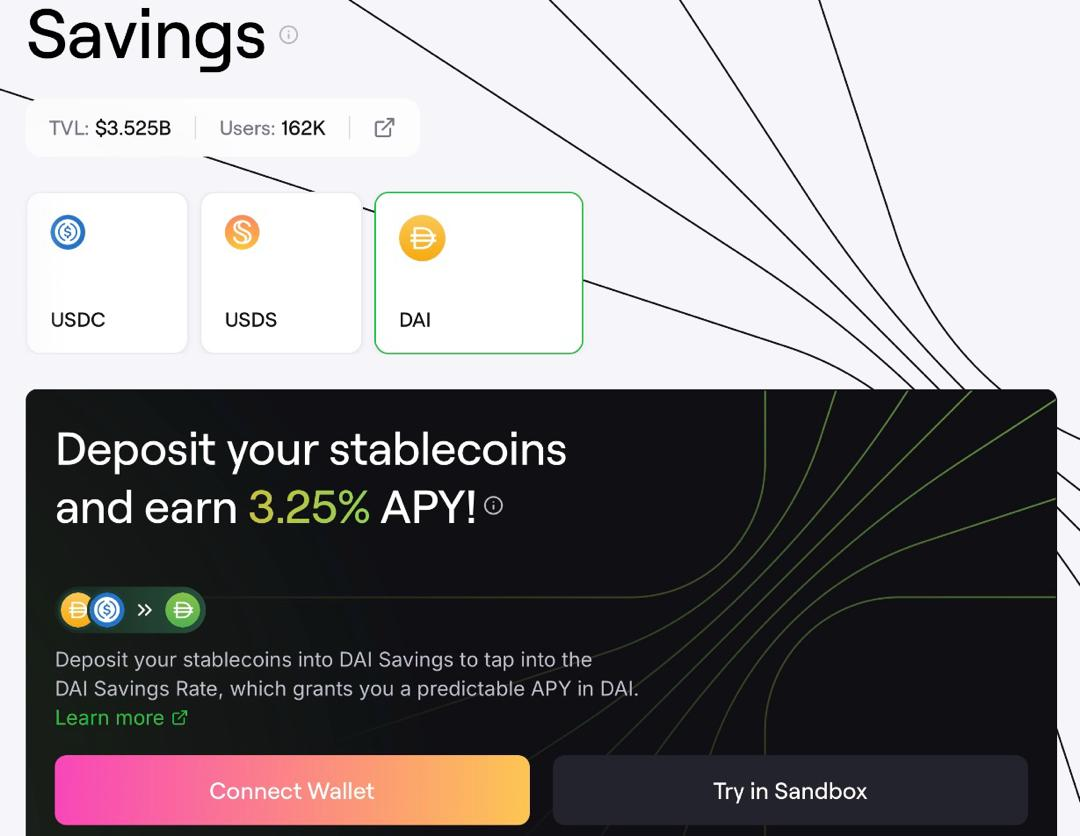

2. Spark (sDAI)

sDAI viene generato depositando DAI nel contratto DAI Savings Rate (DSR) di Maker. L'attuale tasso di rendimento annualizzato è del 3,25%.

Il rendimento viene accumulato tramite gli interessi sul DSR (il tasso di interesse è determinato da MakerDAO). sDAI può anche essere scambiato o utilizzato nella DeFi come altre stablecoin.

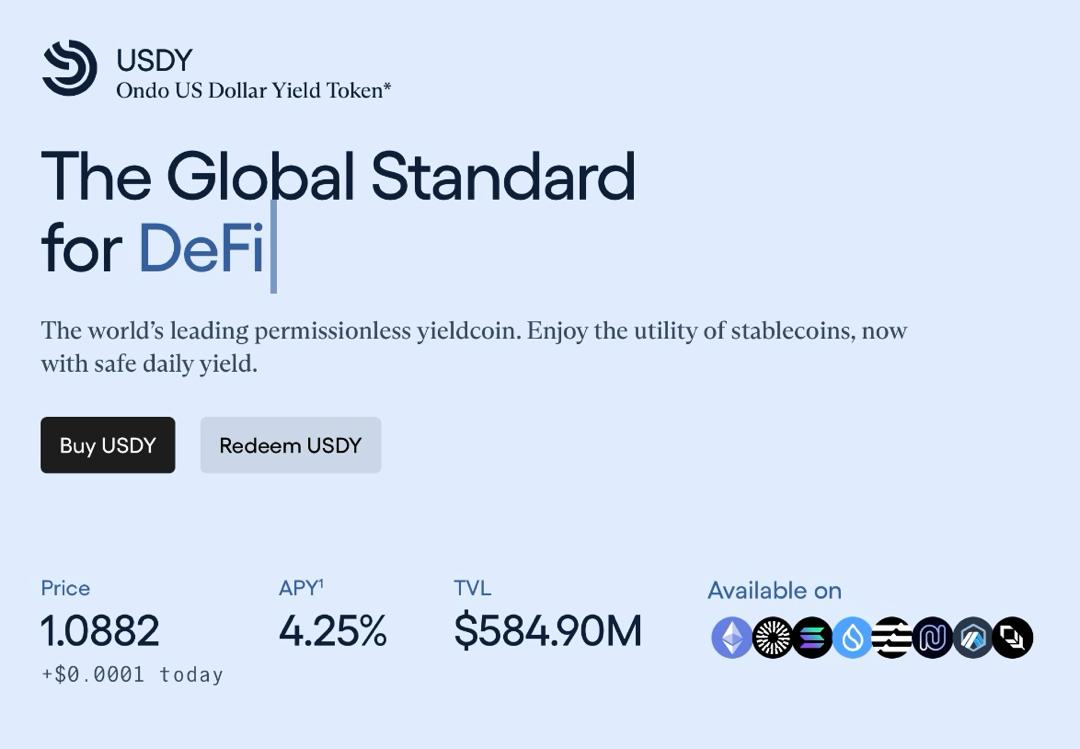

3. Ondo Finance (USDY)

Ondo emette USDY con depositi in USDC. Le attività depositate vengono utilizzate per acquistare attività a basso rischio, come i buoni del Tesoro (con un interesse annuo di circa il 4-5%), e la maggior parte degli interessi è condivisa tra i detentori di USDY.

Il rendimento dell'USDY viene fissato una volta al mese e rimane stabile per tutto il mese. Il rendimento annualizzato di questo mese è del 4,25%.

Nota: il rendimento dell'USDY si riflette nel prezzo del token, non nella quantità. Ecco perché l'USDY è sempre superiore a 1 USD.

4. BlackRock (BUIDL)

La stablecoin BUIDL rappresenta la proprietà di un fondo del mercato monetario (MMF) tokenizzato gestito da BlackRock.

Il fondo investe in liquidità e altri strumenti, quali buoni del Tesoro a breve termine e accordi di riacquisto, e distribuisce gli interessi ai detentori di BUIDL.

Il rendimento del fondo viene calcolato su base giornaliera, ma viene distribuito ai titolari di BUIDL su base mensile.

5. Figure Markets (YLDS)

YLDS è la prima stablecoin generatrice di rendimento registrata come titolo pubblico presso la SEC degli Stati Uniti.

Figure Markets genera rendimenti investendo negli stessi titoli detenuti dai principali fondi comuni di investimento monetario (MMF), che sono più rischiosi dei fondi comuni di investimento monetario tokenizzati e garantiti dal governo.

YLDS offre un tasso di interesse annuo del 3,79%. Gli interessi maturano quotidianamente e vengono pagati mensilmente in USD o token YLDS.

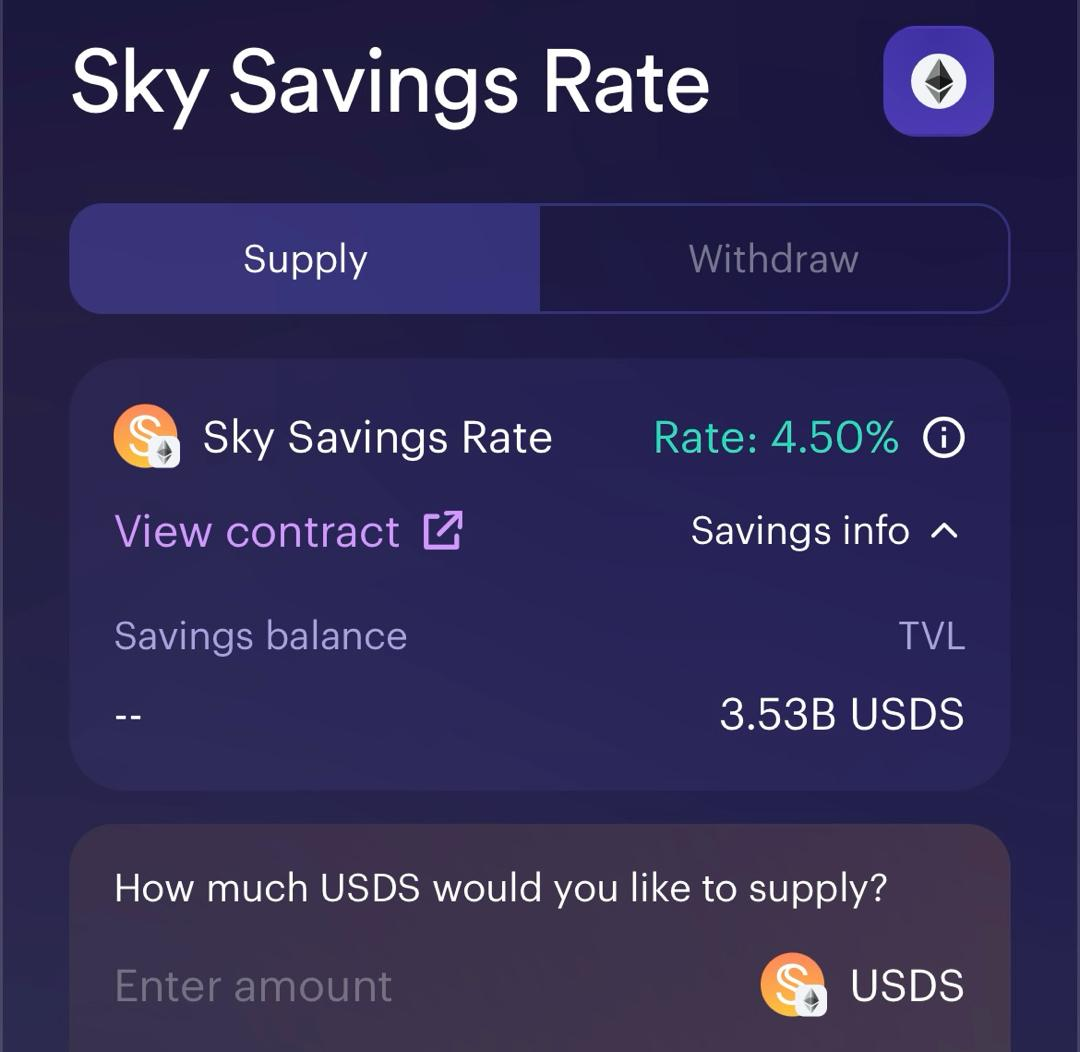

6. Sky (USDS/sUSDS)

USDS è una versione rinominata di DAI e può essere coniato depositando asset idonei tramite Sky Protocol.

Può essere utilizzato nella DeFi e può anche generare profitti da Sky Protocol tramite il contratto Sky Savings Rate (SSR). L'sUSDS viene emesso sulla base di depositi USDS con un tasso di interesse annuo del 4,5%.

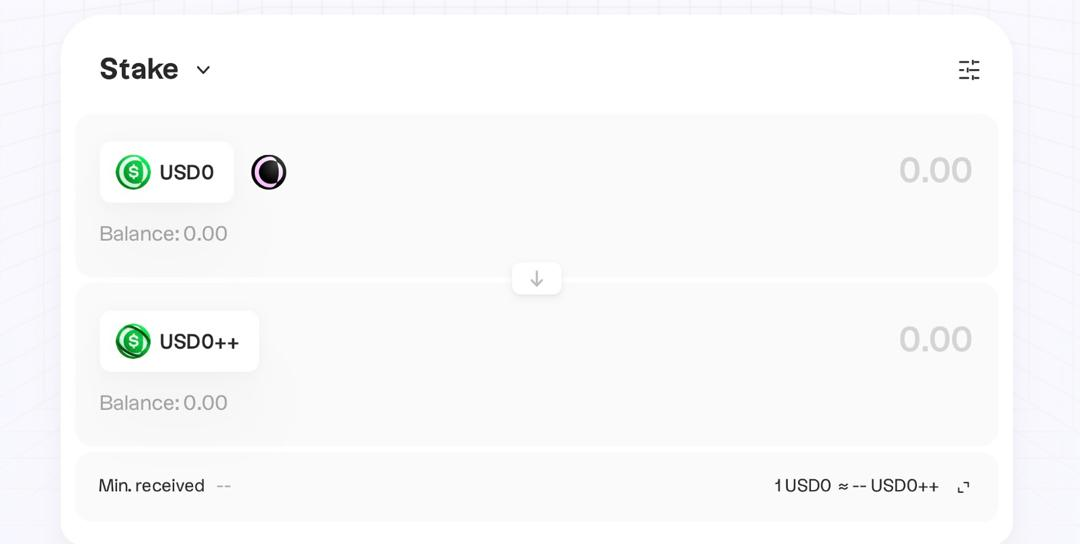

7. Usual (USD0)

USD0 è interamente supportato da asset del mondo reale (RWA), come i titoli del Tesoro, e viene creato depositando USDC o RWA idonei come garanzia sulla piattaforma Usual.

Gli utenti possono anche puntare 0 USD su Curve per ottenere 0++ USD (tasso di interesse annuo dello 0,08%). USD0++ può essere utilizzato nella DeFi e il reddito viene distribuito sotto forma di token USUAL (tasso di interesse annuo del 13%).

Nota: per ottenere un reddito pari a USD0++ è richiesto un impegno di 4 anni.

8. Mountain Protocol (USDM)

Mountain Protocol genera rendimento investendo in titoli del Tesoro statunitensi a breve termine, ma USDM è specificamente destinato agli utenti non statunitensi.

I proventi derivanti da queste obbligazioni del Tesoro statunitensi vengono distribuiti ai detentori di USDM tramite un sistema di riconciliazione giornaliero, pertanto i saldi riflettono automaticamente i proventi guadagnati.

Attualmente l'USDM offre un rendimento annualizzato del 3,8%.

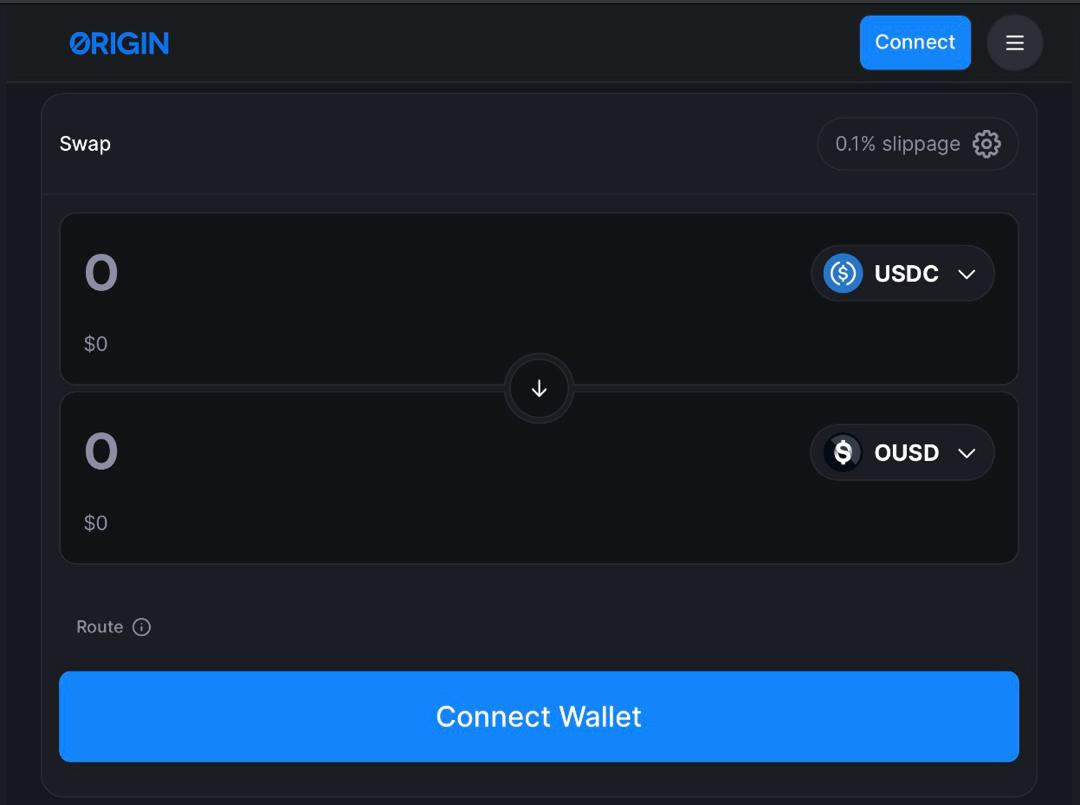

9. Origin Protocol (OUSD)

OUSD viene creato depositando stablecoin come USDC, USDT e DAI sul protocollo Origin.

Origin distribuisce garanzie in strategie DeFi a basso rischio, generando rendimenti attraverso prestiti, fornitura di liquidità e commissioni di transazione. Questi guadagni vengono distribuiti ai titolari di OUSD tramite una base rettificata automaticamente.

OUSD è supportato da stablecoin e ha un tasso di interesse annuo del 3,67%.

10. Prisma Finance (mkUSD)

mkUSD è alimentato da derivati liquidi garantiti. Il rendimento viene generato tramite ricompense sull'asset sottostante investito (tasso di interesse annuo variabile dal 2,5% al 7%) e distribuito tra i detentori di mkUSD.

mkUSD può essere utilizzato per il liquidity mining tramite piattaforme come Curve, oppure può essere investito nel pool stabile di Prisma per ricevere ricompense PRISMA ed ETH dalle liquidazioni.

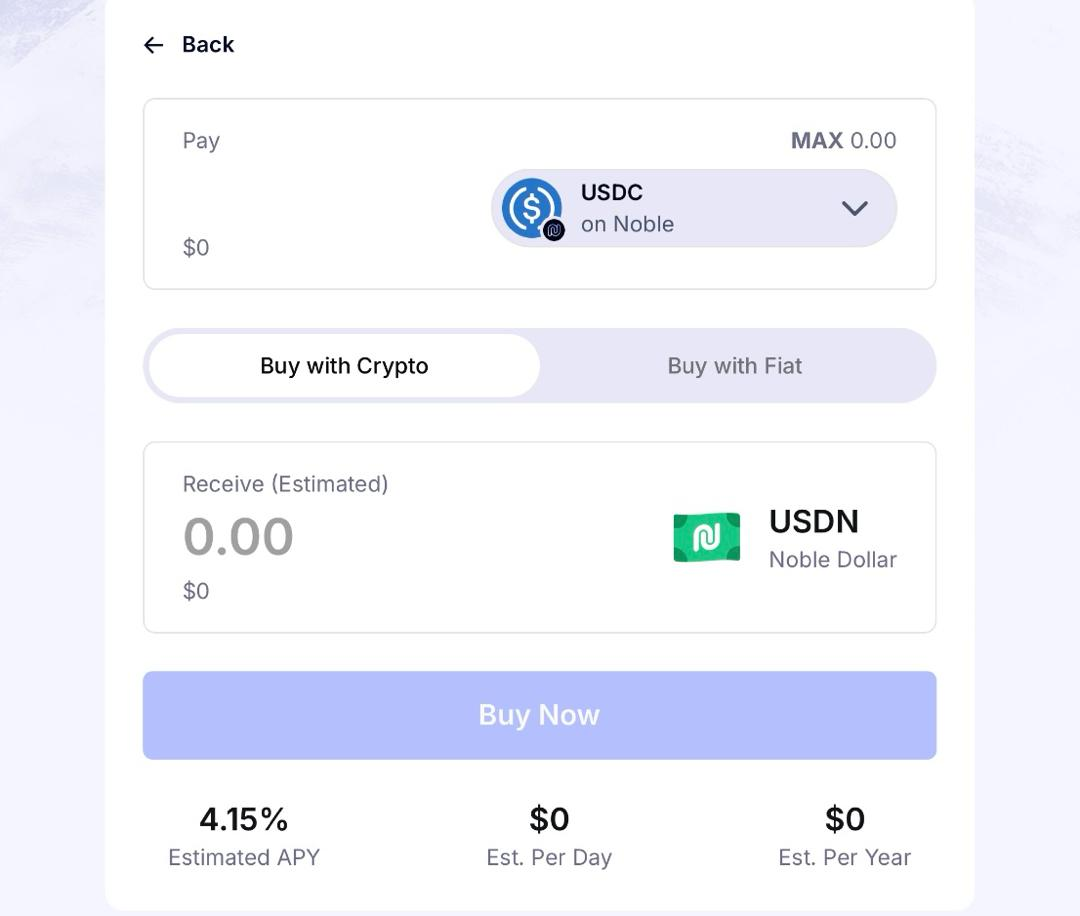

11. Noble (USDN)

L'USDN è garantito da obbligazioni del Tesoro a breve termine. Il reddito deriva dagli interessi sui titoli di Stato a breve termine e viene distribuito ai detentori di USDN (tasso di interesse annuo del 4,2%).

Gli utenti possono guadagnare un rendimento base depositando USDN in un caveau flessibile oppure guadagnare punti Noble depositandoli in un caveau USDN bloccato (fino a 4 mesi).

12. Frax Finance (sfrxUSD)

frxUSD è supportato dalle attività di BUIDL di BlackRock e genera rendimento sfruttando le sue attività sottostanti come i titoli del Tesoro e partecipando alla DeFi.

La strategia di rendimento è gestita dalla Benchmark Yield Strategy (BYS), che alloca dinamicamente i frxUSD investiti nelle fonti con il rendimento più elevato, consentendo ai detentori di sfrxUSD di ottenere il rendimento più elevato.

13. Level (lvlUSD)

lvlUSD viene creato depositando e puntando USDC o USDT. Questa garanzia viene impiegata in protocolli di prestito blue-chip come Aave e Morpho.

Gli utenti possono impegnare IvIUSD in cambio di sIvIUSD, beneficiando così dei vantaggi offerti dalle strategie DeFi.

Il tasso di interesse annuo è del 9,28%.

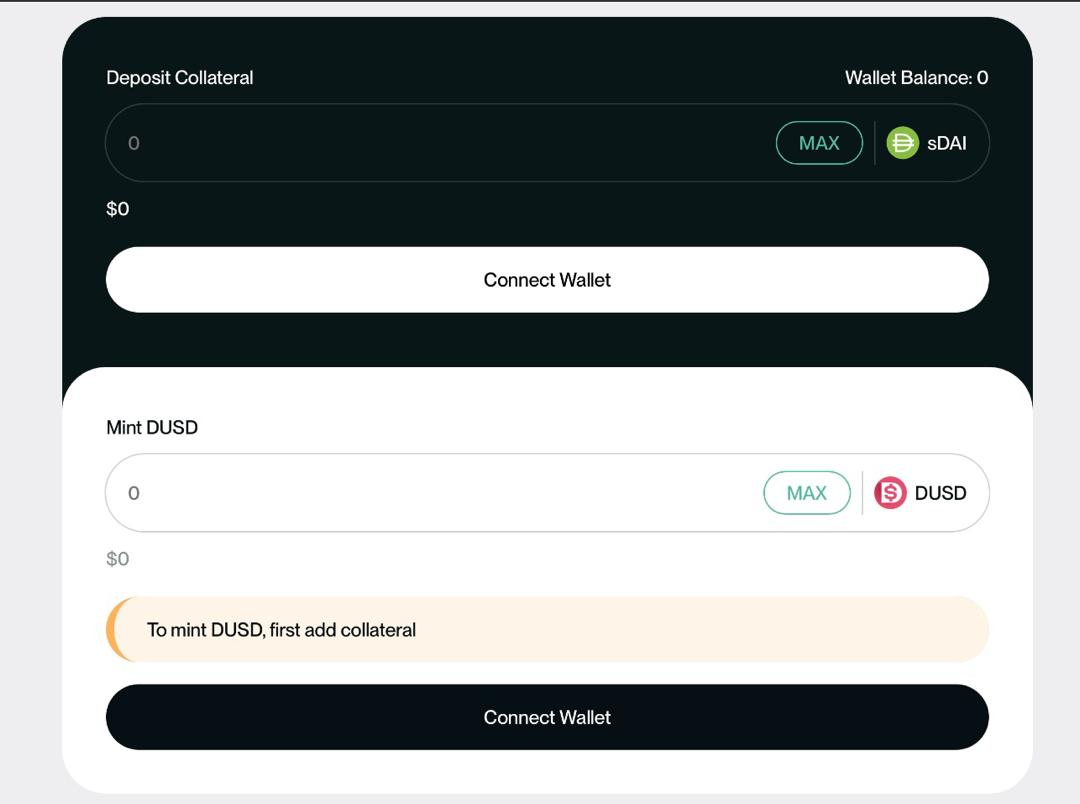

14. Davos (DUSD)

DUSD è una stablecoin cross-chain che può essere coniata utilizzando sDAI e altre garanzie liquide. Genera reddito tramite la ri-collateralizzazione dei derivati e distribuisce il reddito delle attività sottostanti ai detentori di DUSD.

DUSD può essere depositato in un pool di liquidità o in un caveau a valore aggiunto, oppure può essere impegnato su Davos per guadagnare un tasso di interesse annuo del 7-9% e prestare interessi.

15. Reserve (USD3)

È possibile generare USD3 depositando PYUSD su Aave v3, DAI su Spark Finance o USDC su Compound v3.

I proventi derivanti dall'assegnazione di garanzie alle principali piattaforme di prestito DeFi saranno distribuiti ai titolari di USD3 (con un tasso di interesse annuo di circa il 5%).

Il protocollo di riserva prevede una sovra-collateralizzazione per USD3 per impedire il disaccoppiamento.

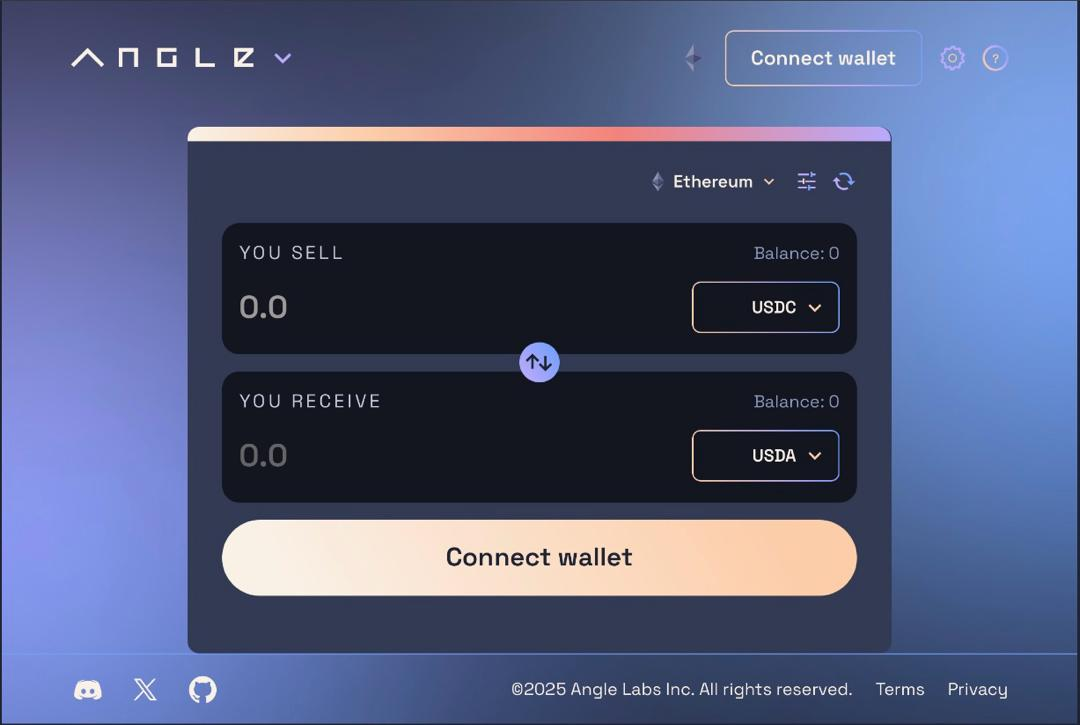

16. Angle (USDA/stUSD)

L'USDA viene creato depositando USDC. I ricavi dell'USDA vengono generati tramite prestiti DeFi, buoni del Tesoro e negoziazione di titoli tokenizzati.

L'USDA può depositare nella soluzione di risparmio di Angle per ottenere stUSD. I titolari di stUSD possono ottenere il reddito generato dall'USDA (tasso di interesse annuo del 6,38%).

17. Paxos (USDL)

USDL è la prima stablecoin a offrire rendimenti giornalieri nell'ambito di un quadro regolamentato. I suoi profitti provengono da titoli statunitensi a breve termine detenuti nelle riserve di Paxos, con un rendimento di circa il 5%. I titolari di USDL possono ricevere automaticamente un reddito in USDL.

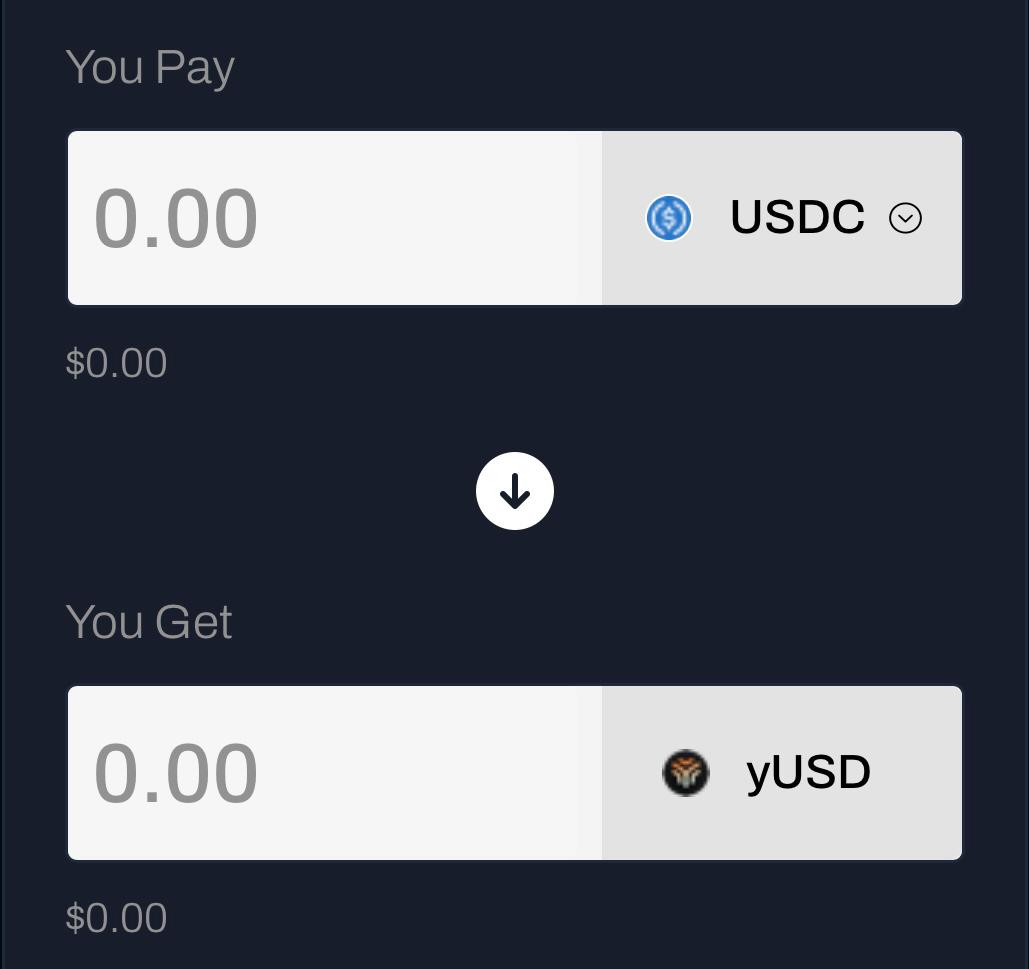

18. YieldFi (yUSD)

yUSD è supportato da stablecoin e può essere coniato depositando USDC o USDT su YieldFi (tasso di interesse annuo dell'11,34%).

YieldFi genera rendimento distribuendo garanzie tramite strategie delta-neutral, mentre yUSD può essere utilizzato per strategie DeFi come prestiti e fornitura di liquidità su protocolli come Origin Protocol.

19. OpenEden (USDO)

L'USDO è sostenuto da titoli del Tesoro statunitensi tokenizzati e da fondi del mercato monetario come TBILL di OpenEden.

I suoi asset sottostanti vengono investiti tramite strategie on-chain e off-chain per generare rendimenti. I proventi vengono distribuiti ai titolari di USDO tramite un meccanismo di riassegnazione giornaliero.

Gli asset sottostanti vengono investiti tramite strategie on-chain e off-chain per generare rendimenti. Questo reddito viene distribuito quotidianamente ai titolari di USDO.

20. Elixir (deUSD/sdeUSD)

Similmente all'USDe di Ethena, i profitti di deUSD derivano dagli investimenti in asset tradizionali come i titoli del Tesoro USA, nonché dai tassi di finanziamento generati dai prestiti nell'ambito del protocollo Elixir.

Gli utenti che impegnano deUSD come sdeUSD possono ottenere un rendimento annualizzato del 4,39% e ricompense in pozioni doppie.

Mindthechart Aria AI